What are the benefits of accounting services for my business?

Essential Accounting, Tax Preparation, Bookkeeping, and Payroll Services for Your Business

Many businesses fail within their first year because owners attempt to handle everything independently. Running a successful company demands diligence and focus, and accounting, often intricate and time-consuming, exceeds the capacity of one person.

Looking to expand or streamline operations? Outsourcing accounting services offers numerous advantages, ensuring legal compliance and facilitating business growth, goal achievement, and long-term success. Here are some key benefits.

In this article, we’ll cover:

- Benefits of Outsourced Accounting Services

- M7 Group Services

Minimized Operating Expenses

Maintaining an in-house accountant means paying full- or part-time wages, along with benefits, payroll taxes, and other expenses. In contrast, hiring an external accountant is a simpler and more cost-effective solution. Instead of keeping an in-house accounting department, consider utilizing one of the plans available to you. M7 Group offers a variety of accounting and bookkeeping services, allowing you to customize a plan that suits your business needs.

Expertise and Specialized Skill Access

Hiring an external accountant grants you access to specialized skills and extensive field experience. Outsourcing finance and accounting services provides benefits such as tax management, asset handling, and support for critical business decisions, making accountants invaluable to your business. Accounting firms, like M7 Group, have worked with many businesses and have a wealth of experience, including insights into successes and common mistakes. This expertise allows them to apply their knowledge effectively to your business.

Enhance Data Security and Confidentiality

External accounting firms possess the latest knowledge of security procedures and data protection standards, which is crucial in today’s digital age. With most services and transactions happening online, these firms use top-tier cybersecurity technology to protect against data theft.

Your personal accountant, for up to 50% less

Resolve Staffing Challenges

Since external accountants work outside your office, they have no personal stake in the decisions they make. This ensures full compliance with legal requirements, free from awkward interactions or social obligations, and eliminates biases that could harm your business.

Outsourcing, rather than hiring an in-house bookkeeper, offers significant advantages. An external accountant provides an unbiased perspective and sees the broader financial picture without getting bogged down by unrelated details.

Achieve Scalability and Flexibility

As your company grows, so do your responsibilities. One of the benefits of outsourced accounting is gaining access to professionals experienced in scaling businesses. They can assist with future planning, managing growth, and maintaining profitability during expansion. An external accountant provides accurate and detailed financial reports, helping you stay competitive as your business evolves.

Save Time and Boost Efficiency

Outsourcing bookkeeping and financial management can significantly free up your time. External accountants handle legal compliance, employee wages, supplier payments, and expense management, allowing you to focus on other aspects of running your company.

As your business grows, account management becomes more complex. Hiring a trusted professional to manage these financial and growth-related tasks ensures your workday remains focused and efficient.

Obtain Detailed and Precise Financial Reports

An accounting firm staffed with highly educated and professional bookkeepers and accountants produces detailed and accurate reports. This ensures compliance with tax regulations and provides a clear understanding of your business’s financial health at all times.

Gain Access to Cutting-Edge Technology and Tools

Financial software can be initially complex and unintuitive, but with Odoo Accounting we can assist in integrating new financial technologies into your reporting and daily operations.

Keeping abreast of the latest software and accounting tools ensures your company remains competitive and adaptable in the market, promoting continued growth and success.

Gain Valuable Expertise and Guidance

When several professional accountants are working together in one office, they are often inspired to grow and learn in their own careers, staying up to date on the latest laws and regulations. They will also be able to speak with colleagues and ask for advice if difficult or unusual situations arise in their accounting tasks.

Conclusion

Regardless of your business’s size or the services you offer, there’s always a level of financial responsibility that requires attention. Opting for a professional external accountant instead of hiring a full-time or part-time accountant can potentially save you thousands annually. External accountants typically possess the expertise necessary to effectively manage your company’s finances, offering enhanced security and delivering higher-quality results compared to in-house alternatives. That’s why M7 Group is here to support you and your business.

Remember, money only holds the meaning you give it. Change your story around money, and it can transform not only your business but your entire life.

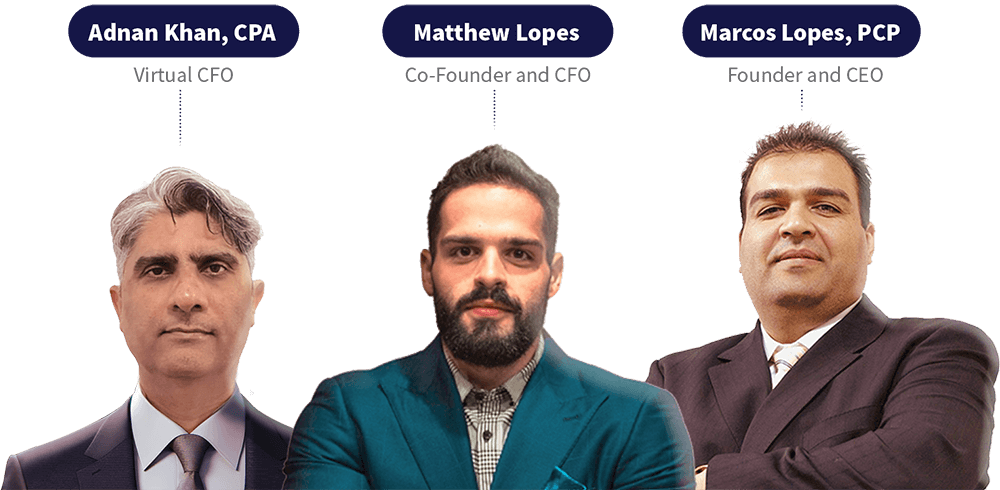

Meet the experts behind M7 Group: Adnan Khan, CPA; Matthew Lopes; and Marcos Lopes, PCP. Together, they provide comprehensive tax, accounting, and financial advisory services across North America.

For more information on how M7 Group can assist you and your business with TAX Services, financial clarity, and strategic growth planning, contact us today.